Άμεσος δανεισμός: Όλα όσα πρέπει να γνωρίζετε

Η Ιστορία έχει δείξει ότι οι κρίσεις και οι καταστροφές προλειαίνουν το έδαφος για αλλαγές, συχνά προς το καλύτερο, σημασία έχει πως το βλέπει ο καθένας και αυτό κάνει τη διαφορά.

Για βιώσιμες και υγιείς επιχειρήσεις με αναπτυξιακή διάσταση και σωστή διοίκηση, μία ύφεση μπορεί πραγματικά να είναι μια ευκαιρία να ευδοκιμήσουν και να αναπτυχθούν.

Βασική προϋπόθεση για τις επιχειρήσεις που αντιμετωπίζουν την νέα κατάσταση, αποτελεί η διατήρηση της εμπιστοσύνης της αγοράς, και η εξασφάλιση της απαιτούμενης ρευστότητας.

Άμεσος δανεισμός μέσω χρηματοδότησης από ιδιωτικά κεφάλαια

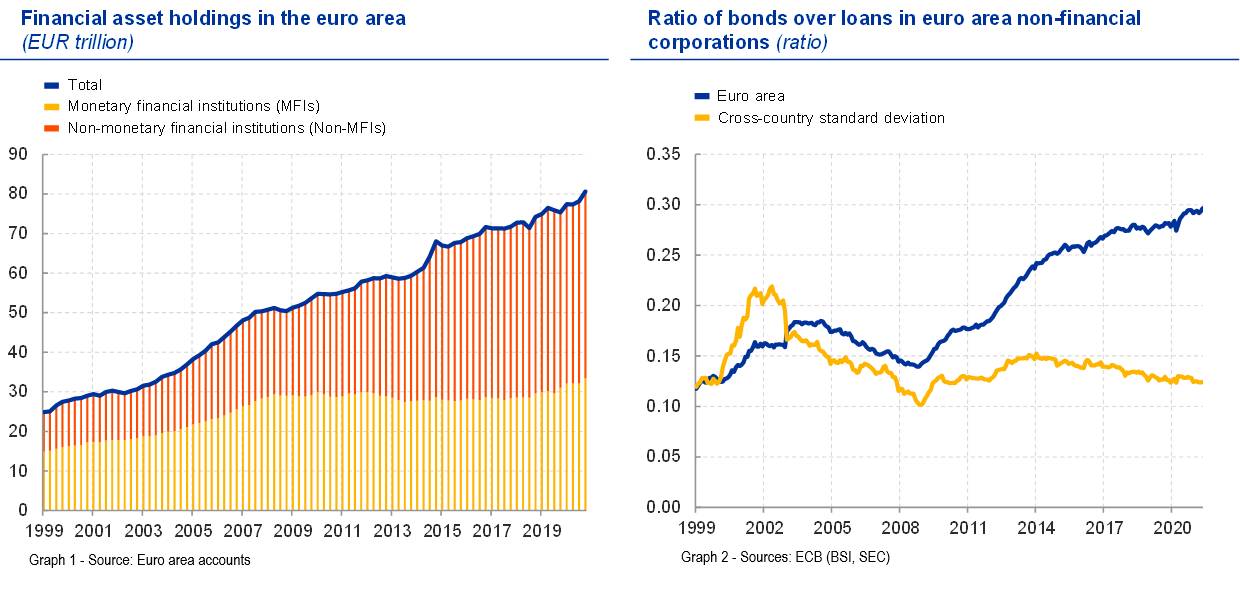

Σε όλες τίς χώρες της ευρωζώνης, και όχι μόνο, ο δανεισμός από τις τράπεζες δεν είναι μονόδρομος. Το μεγαλύτερο ποσοστό κεφαλαίων για χρηματοδότηση επιχειρήσεων προέρχεται πλέον Άμεσο δανεισμό (Direct Lending) μέσω Ιδιωτικών επενδυτικών κεφαλαίων (Γράφημα 1).

Άμεσο δανεισμό αποκαλούμε την χρηματοδότηση που δεν προέρχεται από κάποιο χρηματοπιστωτικό ίδρυμα (τράπεζα) αλλά από ιδιωτικά κεφάλαια ως χρηματοδότηση επιχείρησης.

Ιδιωτικά επενδυτικά κεφάλαια αποκαλούμε την συσσωρευμένη ρευστότητα φυσικών προσώπων ή επιχειρήσεων (θεσμικοί επενδυτές & επενδυτικές τράπεζες), που διατίθενται σε επιχειρήσεις, μη εισηγμένες στο χρηματιστήριο, με σκοπό την μεγιστοποίηση της ωφέλειας της επένδυσης μακροπρόθεσμα.

Kατηγορίες και μορφές άμεσου δανεισμού μέσω ιδιωτικής χρηματοδότησης

Οι κατηγορίες και οι μορφές που μπορεί να λάβει η χρηματοδότηση από ιδιωτικά κεφάλαια, εξαρτάται από τον σκοπό που θα χρησιμοποιηθούν.

Βασικές κατηγορίες άντλησης κεφαλαίων αποτελούν τα κεφάλαια:

- Ανάπτυξης νέας επιχειρηματικής δραστηριότητας (startups).

- Αναδιάρθρωσης και εξυγίανσης βιώσιμων επιχειρήσεων με συσσωρευμένες οφειλές (Distressed funds).

- Για αναπτυξιακές ενέργειες και επενδύσεις μέσω Εξαγορών-Συγχωνεύσεων (Mergers & Acquisitions).

- Κεφάλαια κίνησης για συνέχιση δραστηριότητας.

Οι μορφές χρηματοδότησης μπορούν να πάρουν τις ακόλουθες μορφές:

- Κεφάλαιο κίνησης, με συγκεκριμένη περίοδο αποπληρωμής.

- Μακροπρόθεσμο δάνειο για εξυγίανση, αναδιάρθρωση οφειλών και εξαγορές.

- Ομολογιακό μη μετατρέψιμο δάνειο, με έκδοση ομολογιών και επιστροφή τους με την εξόφληση.

- Ομολογιακό μετατρέψιμο δάνειο, με έκδοση ομολογιών και επιστροφή τους με την εξόφληση ή μετατροπή σε μετοχές και συμμετοχή στην εταιρεία με προσυμφωνημένη διαδικασία.

- Συμμετοχή στην εταιρεία με ποσοστό στο μετοχικό κεφάλαιο μεγαλύτερο του 1/3 και συμμετοχή στην Διοίκηση.

- Συμμετοχή στην εταιρεία με ποσοστό στο μετοχικό κεφάλαιο μικρότερη του 1/3 χωρίς συμμετοχή στην Διοίκηση.

- Πλήρη εξαγορά των μετοχών της εταιρείας.

Όλα τα παραπάνω λαμβάνουν την μορφή σύμβασης με προσυμφωνημένη διαδικασία, που περιλαμβάνει υποχρεώσεις και δεσμεύσεις και για τις δύο πλευρές.

Παράγοντες που καθορίζουν το κόστος χρηματοδότησης από ιδιωτικά κεφαλαία

Το κόστος που καλείται να επιβαρυνθεί ο χρηματοδοτούμενος, εξαρτάται από τα δεδομένα της χρηματοδότησης και ειδικότερα από:

- Το είδος & τη μορφή της χρηματοδότησης όπως αναφέρθηκαν παραπάνω.

- Τα οικονομικά δεδομένα της εταιρείας που χρηματοδοτείται.

- Τις προβλέψεις οικονομικών μεγεθών της εταιρείας στην διάρκεια διακανονισμού.

- Το συνολικό επίπεδο του ρίσκου για τον επενδυτή.

- Το συνολικό ποσό που επενδύεται.

Επιπλέον των παραπάνω οι χρηματοδοτήσεις αυτής τής μορφής επιβαρύνονται με φόρους και τέλη.

Μορφές εταιρειών που μπορούν να εξετασθούν για χρηματοδότηση

Η χρηματοδοτούμενη εταιρεία πρέπει να έχει νομική μορφή και κατά προτεραιότητα την μορφή της Ανωνύμου Εταιρείας, της Εταιρείας Περιορισμένης Ευθύνης ή της Ιδιωτικής Κεφαλαιουχικής Εταιρείας.

Όροι και προϋποθέσεις χρηματοδότησης μέσω ιδιωτικών κεφαλαίων

Σκοπός και στόχος ενός fund αποτελεί η μεγαλύτερη απόδοση της ρευστότητας που διαθέτει, από την τοποθέτησή της στην παγκόσμια αγορά.

Αυτά τα κεφάλαια θεωρούνται επενδυτικά με το σκεπτικό ότι τοποθετούνται σε υγιείς επιχειρήσεις ή βιώσιμες επιχειρήσεις που περνούν, για διάφορους λόγους κρίση και έχουν συσσωρεύσει οφειλές.

Για την τοποθέτησή τους εξετάζεται:

- Αν μπορεί να δημιουργηθεί υπεραξία στην επιχείρηση όπου τοποθετούνται.

- Αν οι αποδόσεις είναι μεγαλύτερες του χρηματοπιστωτικού τομέα.

- Αν η εταιρεία διαθέτει βιώσιμη δραστηριότητα και είναι οργανωτικά πλήρης.

Τα ιδιωτικά κεφάλαια αυτής της κατηγορίας είναι επενδυτικά και όχι κερδοσκοπικά γιατί προσβλέπουν στο κέρδος μέσω της πώλησης της υπεραξίας που θα προσδώσουν. Είναι μακροπρόθεσμοι επενδυτές και επιδιώκουν να συμβάλλουν έμπρακτα στην ανάπτυξη της εταιρείας, ακόμα και μέσω της τεχνογνωσίας ή των διασυνδέσεων που διαθέτουν σε συγκεκριμένους επιχειρηματικούς κλάδους. Για αυτό η επιλογή του επενδυτή είναι από μόνη της μία διαδικασία που αποτελεί μελέτη και εξειδίκευση.

Προετοιμασία εδάφους για χρηματοδότηση

Στην περίπτωση που η επιχείρηση επιθυμεί να χρηματοδοτηθεί από ιδιωτικά κεφάλαια, η διοίκηση της έχει την υποχρέωση να την προετοιμάσει, προσδίδοντας της τα χαρακτηριστικά που απαιτούνται.

Τα παραπάνω στοιχεία πρέπει να περιληφθούν σε ένα ολοκληρωμένο σχέδιο (BPLAN) με μετρήσιμους, παρακολουθούμενους στόχους, και Cash Flow Analysis. Συνοψίζοντας ενδεικτικά, τα χαρακτηριστικά που απαιτούνται από μία εταιρεία είναι:

- Σαφή επιχειρηματική ταυτότητα και αντικείμενο εργασιών.

- Αποτελεσματική ομάδα διοίκησης.

- Καθορισμένη και ολοκληρωμένη εσωτερική οργάνωση.

- Αποδεδειγμένη υφιστάμενη λειτουργική βιωσιμότητα (μόνο για υφιστάμενες).

- Συνεχιζόμενη μελλοντικά λειτουργική βιωσιμότητα (προβλέψεις).

- Υιοθέτηση κανόνων διαφάνειας και πληροφόρησης.

- Συγκεκριμένο επενδυτικό πλάνο με την σχεδιαζόμενη & εκτιμώμενη μελλοντική ανάπτυξη.

Ωφέλειες και περιορισμοί στον άμεσο δανεισμό από ιδιωτικά κεφάλαια.

Ωφέλειες

- Προωθεί την αναγνωρισιμότητα, τη φήμη και την εξωστρέφεια της εταιρείας.

- Δημιουργεί εναλλακτικές μεθόδους χρηματοδότησης, συνδυαστικά με άλλες πηγές.

- Δημιουργεί εσωτερική οργανωτική πειθαρχία, στις σχέσεις με προμηθευτές, πελάτες & τρίτους.

- Βοηθάει στην προσέλκυση αξιόλογων στελεχών.

- Εφαρμόζει μεθόδους εταιρικής διακυβέρνησης, με σύγχρονες διοικητικές δομές και αρχές διαφάνειας.

- Διαμορφώνει συνθήκες διαρκούς και επίκαιρης αποτίμησης.

- Αποτελέσει ένα τρόπο επικερδούς εξόδου των αρχικών μετόχων.

- Μεγαλύτερη ευελιξία σε σύγκριση με τα τραπεζικά ιδρύματα.

- Ανάληψη ρίσκου και χρηματοδότηση εκεί που τα τραπεζικά ιδρύματα μπορεί να κλείνουν την πόρτα.

- Βασική εξασφάλιση μέσω τής βιωσιμότητας, χωρίς εμπράγματες εξασφαλίσεις ή εγγυήσεις.

- Πρόσβαση στο δίκτυο του επενδυτή.

Περιορισμοί

- Υψηλότερο κόστος χρηματοδότησης σε σύγκριση με τραπεζικά ιδρύματα.

- Μη δυνατότητα απόκλισης από προϋποθέσεις που έχουν συμφωνηθεί, χωρίς πρότερη συμφωνία.

Η σύγκριση των ωφελειών με τους περιορισμούς υποδηλώνει ότι όταν η χρήση ιδιωτικών κεφαλαίων γίνει την κατάλληλη στιγμή, υπό τις κατάλληλες προϋποθέσεις και τις κατάλληλες προετοιμασίες, περιορισμοί όπως το υψηλότερο κόστος δανεισμού υπερκαλύπτονται από την υπεραξία που δίνει το fund στην επιχείρηση, κάτι το οποίο δεν ισχύει με άλλες μορφές χρηματοδότησης.

Πότε πρέπει μία επιχείρηση να εξετάσει την προσέλκυση ιδιωτικών κεφαλαίων;

Όπως κάθε μορφή χρηματοδότησης, έτσι και η χρηματοδότηση από ιδιωτικά κεφάλαια δεν είναι πάντα κατάλληλη για όλες τις επιχειρήσεις. Πρέπει να αποτελεί απόφαση απόλυτα συνειδητή και μελετημένη.

Συνοπτικά, κάθε επιχείρηση θα πρέπει να εξετάζει το ενδεχόμενο αυτής της εναλλακτικής όταν:

- Οι αρχικοί μέτοχοι επιθυμούν να πληρωθούν την υπεραξία που έχουν δώσει στην επιχείρηση (Exit Strategy).

- Η επιχείρηση δεν έχει πρόσβαση σε τραπεζικό δανεισμό. Αυτό συμβαίνει όταν μία τράπεζα δεν επιθυμεί να ρισκάρει συμμετέχοντας, πιθανότατα όταν υπάρχει:

- Πρόσφατη γρήγορη ανάπτυξη.

- Βιώσιμη και υποσχόμενη δραστηριότητα, αλλά μη βιώσιμη λειτουργία για διάφορους λόγους ή συγκυρίες.

- Ιστορικό αθέτησης οφειλών.

- Νεοσύστατη επιχείρηση χωρίς ιστορικό.

- Οι μέτοχοι θέλουν να αναπτύξουν περαιτέρω την επιχείρηση τους αποκτώντας φήμη, νέα τεχνογνωσία, διασυνδέσεις ακόμα και πελατολόγιο μέσω των δυνατοτήτων ενός νέου συνεταίρου.

- Η επιχείρηση είναι ιστορικά βιώσιμη και θέλει να απαλλαχθεί από το βαρίδιο ενός συσσωρευμένου χρέους.

- Η επιχείρηση μελετάει την εξαγορά ανταγωνιστών.

- Πρόκειται για καινοτόμα επιχείρηση που βρίσκεται στα αρχικά στάδια λειτουργίας (startup) αναζητώντας χρηματοδότηση χωρίς το ρίσκο των προσωπικών εγγυήσεων.

Ο ρόλος του συμβούλου για χρηματοδότηση από ιδιωτικά επενδυτικά κεφάλαια

Για βιώσιμες και υγιείς επιχειρήσεις με στόχο την ανάπτυξη, η επιλογή μια επίλεκτης ομάδας επαγγελματιών συμβούλων μπορεί πραγματικά να είναι μια ευκαιρία για να ευδοκιμήσουν και να αναπτυχθούν.

Τα χαρακτηριστικά του συμβούλου είναι, η επάρκεια γνώσεων και εμπειρίας, η αμεσότητα των λύσεων, η δυνατότητα συνεργασίας, η γνώση των διαπραγματεύσεων και της τακτικής τους και η συγκροτημένη και οργανωμένη ομάδα εργασίας.

Βασική προϋπόθεση για την επιτυχία και την πλήρη εκμετάλλευση των ιδιωτικών επενδυτικών κεφαλαίων αποτελεί η εμπιστοσύνη όλων των μερών στον σύμβουλο, η συμμετοχή του στην υλοποίηση και η αυτοπρόσωπη παρουσία των μελών της ομάδας για την βελτίωση των δεδομένων σε κάθε πιθανή αστοχία ή έκτακτο γεγονός.

Πακέτο υπηρεσιών της MDC Stiakakis προς τις επιχειρήσεις & τους επενδυτές

Sell-side

- Αναγνωρίζουμε, καταγράφουμε και διευκολύνουμε τις δεσμεύσεις με στρατηγικούς, ή μη, πιθανούς αγοραστές.

- Ερευνούμε συγχωνεύσεις, εξαγορές και συνεργασίες εντός και εκτός συνόρων σε παραδοσιακές και αναδυόμενες αγορές.

- Εξετάζουμε εναλλακτικές λύσεις για τους μετόχους.

- Παρέχουμε έμπρακτη στήριξη στους πελάτες μας, από την αξιολόγηση των προτάσεων έως τις διαπραγματεύσεις μέχρι την ολοκλήρωση της συμφωνίας.

Buy-side

- Αναγνωρίζουμε και προσεγγίζουμε του δυνητικούς στόχους εξαγοράς εκ μέρους των πελατών μας.

- Διευκολύνουμε την πρόσβαση σε εταιρίες – στόχους και συνεργάτες σε παραδοσιακές και αναδυόμενες αγορές.

- Εκτιμούμε και διακανονίζουμε εναλλακτικές λύσεις χρηματοδότησης.

- Παρέχουμε στήριξη κατά τη διάρκεια των διαπραγματεύσεων, τη αναδιάρθρωση και την ολοκλήρωση της συναλλαγής με τον πωλητή και την πηγή της χρηματοδότησης.

| Το ανωτέρω κείμενο έχει ενημερωτικό χαρακτήρα και σε καμία περίπτωση δεν υποκαθιστά τις εξειδικευμένες συμβουλευτικές υπηρεσίες. Για περισσότερες πληροφορίες μπορείτε να απευθυνθείτε στην MDC Stiakakis Α.Ε. (Μονής Καρδιωτίσης 49, Ηράκλειο | +30 2810 280985) |